股票配资服务中心 黄仁勋等高管已高位套现超7亿美元!英伟达登顶全球第一后连续大跌,华尔街激辩是否见顶

每经记者 蔡鼎 每经编辑 兰素英 股票配资服务中心

1. 了解自己的风险承受能力:在进行股票配资之前,了解自己的风险承受能力非常重要。确定自己可以承受的最大亏损金额,并根据这个金额来确定配资的规模。

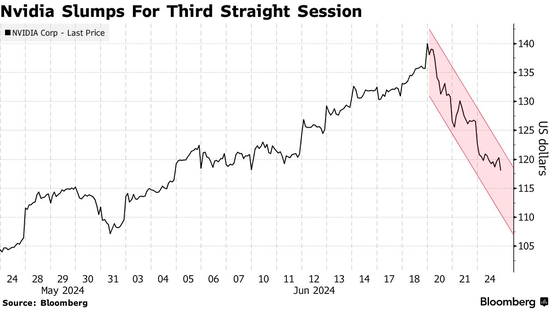

在上周首次超越微软,短暂成为全球市值最大的公司之后,英伟达最近几个交易日来遭遇了大幅回撤。先是在上周五(6月22日)成交量放出“天量”,美东时间周一,英伟达再度大跌,当日收跌6.7%,为连续第三日放量下挫。

在6月20日~24日期间的三个交易日内,英伟达累计下挫12.89%,市值累计蒸发约4300亿美元,正式进入回调区间(correction territory)。

对于英伟达的连续下挫,某券商一位不愿具名的董事总经理、计算机行业首席分析师在接受《每日经济新闻》记者采访时指出,这是过去一段时间来上涨过快后的正常回调,毕竟上周其市值已经涨到全球最高了。

另有受访电子分析师指出,英伟达近期连续下跌主要是包括黄仁勋在内的高管相继减持,获利了结超7亿美元,叠加交易层面因素,但目前并未发现基本面大的利空。

连续下挫后,英伟达的股价是否见底,投资者能否“上车”?

目前,仍有近90%的分析师对英伟达维持“买入”评级,且平均目标价较其目前的价格高出12%。但另一方面,也有越来越多的分析师开始将目前的英伟达与本世纪初互联网泡沫破裂前的思科系统和英特尔相提并论。

市值三日蒸发4300亿美元,股价接近115美元/股的支撑位

在6月20日~24日期间的三个交易日内,英伟达累计下挫12.89%,市值累计蒸发约4300亿美元,正式进入回调区间(correction territory)。

股价的大幅波动不仅影响了英伟达股票持有者,还对投资杠杆ETF的散户带来了巨大冲击。

上周,两倍做多英伟达的ETF GraniteShares 2x Long NVDA Daily ETF (NVDL) 创纪录地吸引了7.43亿美元的资金流入,吸引了大量希望放大英伟达正股收益的投资者。该ETF于2022年12月推出,截至本周一收盘已吸引了约37亿美元的资产。其中,2023年全年的流入量仅为1.89亿美元,2024年迄今有约18亿美元的资金流入。

然而,这超7亿美元的资金流入却踩错了时机——自上周二收盘以来,该ETF已暴跌约25%。

截至美东时间周一收盘,英伟达股价报118.11美元,接近关键的115美元“斐波那契回撤位(Fibonacci retracement level)”,这是技术分析师用来确定股票和其他资产的支撑或阻力线的工具。虽然从历史交易模式中寻找技术分析并不完全精确,但这可以为投资者提供有参考价值的路线图。

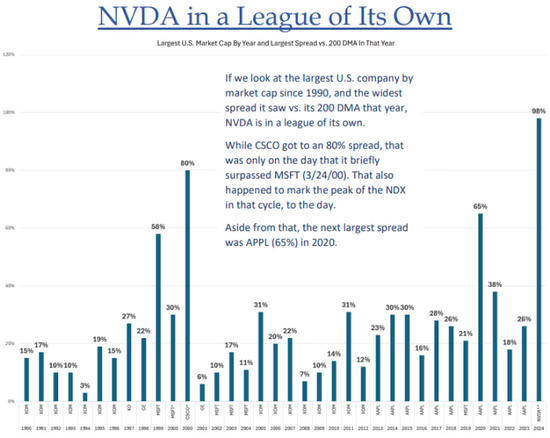

这一指标已远超互联网泡沫时期的思科

鉴于市场对英伟达的超高算力GPU需求持续强劲,过去一年多以来,投资者纷纷涌向英伟达,推动其股价在短时间内大幅上涨。然而,最近三个交易日的连续大跌凸显出市场对英伟达估值的担忧。按未来12个月的预期销售额计算,英伟达的市盈率为21倍,是标普500所有成分股中估值最高的。通常,市盈率高可能意味着公司业绩增长迅速,市场对其未来盈利能力充满信心,但也可能是股票被高估的表现。

在不少人眼里,近期股价的波动有点重演本世纪初情景的意味,当时思科系统和英特尔等公司的股价在互联网泡沫破裂后迅速暴跌,并且至今也没有完全收复失地。

MarketWatch报道中称,英伟达的股价比其200日均线高出近100%,而自1990年以来,登顶全球市值最大的公司的股价与200日均线的最大价差是80%,这是思科系统在2000年3月(即互联网泡沫破裂前)实现的。

200日均线被交易者和技术市场分析师视为决定整体长期市场趋势的关键指标。当股票价格在保持在200日均线上时,通常被认为该股处于整体的上升趋势中,不过,股价与200日均线偏离过多常常被视为估值过高。

不过,华尔街仍然有不少人士看好英伟达。彭博社追踪的近90%的分析师仍建议买入,分析师的平均目标价仍预计英伟达将较当前的水平上涨约12%。

战略咨询公司Constellation Research的态度更是积极。该公司称,其数据显示,未来12个月,英伟达的股价将飙升至每股200美元,涨势将持续两年。这意味着该股将较当前水平上涨69%。

Oppenheimer技术分析主管Ari Wald也认为,对英伟达而言,长期趋势比任何特定水准都重要,且长期趋势依然强劲,英伟达目前股价仍远高于约101美元的50日均线和92美元的100日均线。

黄仁勋还有528万股的出售空间

《每日经济新闻》记者注意到,英伟达“全球市值最高公司”的地位仅保持了一个交易日,然后就开始了连续回撤。这背后有何原因?

某券商一名不愿具名的电子行业分析师对记者表示,英伟达近期连续下跌主要是包括黄仁勋在内的高管相继减持,获利了结,叠加交易层面因素,目前并未发现基本面大的利空。

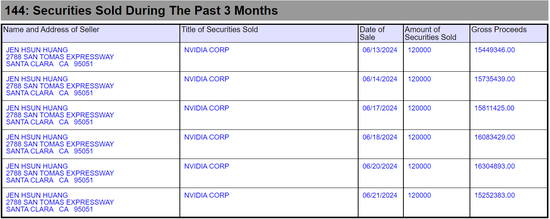

根据美国证券交易委员会(SEC)的文件,黄仁勋通过“10b5-1规则交易计划”,在6月13日至21日期间累计减持了72万股英伟达股票,套现金额达9460万美元,平均每股售价为131.44美元。

此次交易后,黄仁勋个人账户中持有的英伟达股票数量为8070万股。此外,他还通过信托控制着6.05亿股,通过合伙企业持有4900万股,以及通过其他信托方式持有1.32亿股英伟达股票。

在提交减持计划时,黄仁勋原计划减持不超过60万股英伟达股票。然而,这一计划是在公司实施10比1的拆股之前制定的,该拆股计划在6月7日股市收盘后生效。根据拆股调整后的计算,他的出售计划如今涵盖600万股股票,目前,黄仁勋已经出售了72万股,这意味着黄仁勋还将出售另外528万股,此项计划将持续至2025年3月。

此外,根据美国市场内部交易数据主要提供商Washington Service汇编的统计数据,今年到目前为止,英伟达高管以及董事成员已经抛售大约77万股英伟达股票,价值超过7亿美元,这还不包括该公司6月10日以1拆10比例股票分拆带来的影响。

《每日经济新闻》记者还注意到,英伟达一直缺乏内部买家力量。根据Washington Service汇编的统计数据,除行使重要期权外,自英伟达CFO科莱特·克雷斯于2020年12月买入大量股票以来,英伟达一直没有内部人士增持。

近日Business Insider还报道称,去年底英伟达CEO黄仁勋与高管召开了一系列会议,讨论了一个日益令人担忧的问题,即英伟达最大的客户是否会对英伟达芯片永远保持需求。黄仁勋不希望公司有一天可能会像思科等曾经的硬件巨头一般走向衰落,他正推动公司进军软件和云服务领域。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

封面图片来源:每日经济新闻 谭玉涵 摄

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:欧阳名军 股票配资服务中心

- 上一篇:没有了

- 下一篇:股票配资基础知识 步长制药(603858.SH)获国家科学技术进步奖二等奖